2020中国汽车消费指南

乘用车销量预计2029年达到3000万辆;新能源汽车销量预计2025年达到300万辆;新国潮当道,优势中国品牌可与外国品牌抗衡;成渝为首的西南地区将成为豪华市场新蓝海;中型&中大型车、中大型&大型SUV为增长潜力产品;年轻用户爱“国潮”、“豪迈”、“自主”、“夜活”、“互动”。

《2020中国汽车消费指南》报告基于汽车之家750万用户样本、300万以上用户车型评价数据、1亿以上配置关注数据、3亿以上线索数据以及30万份用户调研数据、汽车之家品牌矩阵指数模型、汽车之家UVN用户分群模型,以及来自中国汽车工业协会产销数据、上险量数据等,对用户行为和消费需求进行深度挖掘。

报告中的汽车之家品牌矩阵,是指依托汽车之家大数据,由Graveyard模型推导出品牌指数模型。品牌矩阵包含品牌认知度和品牌美誉度两个维度。品牌认知度由产品认知度和企业认知度两类指标构成;品牌美誉度由口碑、论坛、评论、点评四个维度指标构成。

01未来市场趋势洞察

2020年,中国宏观经济运行形势依旧严峻,车市仍处于“存量市场新常态”。年初伊始,“新冠”疫情的不期而至,令本已艰难前行的中国汽车行业雪上加霜,各大车企的生产和运营遭遇极大困难。在此形势下,车企更需紧贴市场变化、掌控消费需求,才能在激烈的市场大浪中站稳、甚至前进。

为了反映真实的消费者声音,助力汽车行业发展,鼓励企业创新突破,汽车之家行业频道依托汽车之家大数据,基于多达4300万左右的日活用户为基础,实现用户分群、用户模型,并结合所有的用户在“之家”的行为,通过数据挖掘、文本分析、调研分析等手段,深入分析消费者的购车需求、探索用户的期望,洞悉未来产品趋势,帮助汽车从业人员及厂商更好地了解汽车产业趋势,洞悉品牌格局,了解消费者的购车偏好及需求。

● 2029年乘用车终端销量将突破3000万辆

新十年的开端,受新冠疫情影响,市场复苏进程延缓。预计2020年汽车市场继续回调,下降比例约为15%左右。随着疫情结束,经济与消费加快修复,市场将进入回暖通道。鉴于当前中国市场千人保有量(193辆,以2020年6月数据进行测算)与汽车发达市场相比仍较低,同时考虑推进经济内循环,促进国内市场消费等政策的提出,中国汽车市场新一轮的上涨动力仍在。

『图为汽车之家联席总裁张京宇先生』

乐观预测的话,在新十年中,受新能源及智能网联技术的推动,汽车销量将会进一步增长,有可能击破3000万辆,2026年-2030年年复合增长率可达到3.6%。此外,由于近期贸易保护主义抬头,中美贸易摩擦加剧,经济发展的不确定性增强,这也会为汽车市场的发展带来风险。

● 2025年新能源汽车终端销量将突破300万辆

过去十年,国家及地方政府的补贴与配套鼓励政策对新能源汽车市场的培育与促进效果显著。在政策的有力推动下,新能源汽车产销均突破百万规模,新能源渗透率达到5%,为新能源市场的进一步发展奠定良好基础。截至2020年6月,据公安部公布数据,新能源汽车保有量已达417万辆。但市场发展依然存在很多问题,如市场公户购买比例过高,私人购买比例不足50%,市场化驱动力不足。此外充电设施不足及布局合理等因素导致的充电难问题依然突出。好在充电桩建设已纳入国家“新基建”战略,未来充电难的问题有望得到有效解决。

今年,受疫情影响,新能源汽车市场下滑明显。但随着疫情缓解与经济修复,在国家相关部门出台上午一系列消费刺激政的支持下,新能源市场有望逐渐回归正轨。短期的波动并不影响新能源市场发展的大势未来,随着电池成本的下降,技术的进步以及新能源用车体验的提升,新能源市场将迎来由市场驱动的,以个人消费为主的发展新阶段。随着未来十年的发展,至2025年,新能源汽车年销量有望突破300万辆,销量增长率达到31.7%。

● 新能源市场:中国新势力占位高端,传统势力奋起直追

国内新能源汽车市场,过去一直被传统品牌占据,随着特斯拉的国产化及中国造车新势力品牌的入场,新能源市场出现了新旧势力的交锋,新势力不断抢食传统品牌份额。由2020年H1的新能源市场竞争格局图可以看出,整个传统新势力一直在逼近高端市场。

新势力品牌带着更强的科技实力,更新的产品设计与服务理念,加入到新能源市场的竞争,必然会对市场存在的一些产品创新力不足的品牌造成冲击,同时也为市场注入活力,激发新能源市场的创新发展,刺激市场的优胜劣汰。

● 新兴品牌、非限购二三线城市将撬动新能源的市场化

国内新能源汽车市场,过去一直被传统品牌占据,随着特斯拉的国产化及中国造车新势力品牌的入场,新能源市场出现了新旧势力的交锋,新势力不断抢食传统品牌份额。新势力品牌带着更强的科技实力,更新的产品设计与服务理念,加入到新能源市场的竞争,必然会对市场存在的一些产品创新力不足的品牌造成冲击,同时也为市场注入活力,激发新能源市场的创新发展,刺激市场的优胜劣汰。

由于当前新能源产品在使用体验上与燃油车还有一定差距,限购城市依然是新能源品牌渗透的基本盘,但因为限购市场容量受限,必须在非限购城市中寻找增量市场来推动新能源汽车的市场化。根据汽车之家2020年调研数据,在非限购城市中,具备新能源汽车强购买意向的用户中,有48%的人群分布在二、三线城市,此数据较上一年调研结果增长3个百分点,因此经济发展基础好,新能源基础设施布局较广的二、三线城市会是未来新能源市场的增长点,车企应重点关注这些地区的市场开拓。

● 低端市场萎缩,竞争力差的低端车将被淘汰

随着居民可支配收入的不断提升,汽车消费升级趋势明显。根据汽车之家大数据,10万以下市场逐步萎缩,10-20万终端市场逐渐壮大,20万以上市场份额扩张明显。随着新十年汽车市场销量增速放缓,过去依靠增长红利野蛮生长的品牌生存空间将极大地被压缩。

汽车市场由增量市场进入存量市场后,叠加消费升级趋势,品牌、车型之间的竞争将更加激烈,行业优胜劣汰加剧。未来,竞争力差的低端车将会被淘汰,头部品牌和热门车型的竞争力得到强化,行业集中度进一步提升。同时,在存量市场中,消费者购车理念更加成熟,对于产品的了解度也更高,购车关注焦点也更集中于品质和服务。

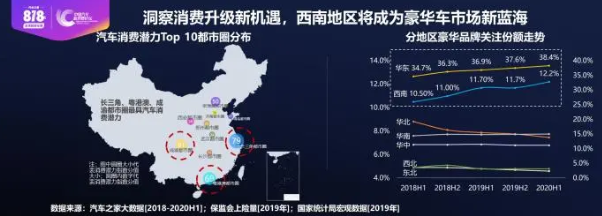

● 西南地区将成为豪华车市场新蓝海

2019年,中国城镇化率突破60%,在城镇化不断深化的进程中,中国经济也取得了突飞猛进的增长,消费市场也得到了长足的发展。但随着城镇化进程的加速,人口暴增、交通拥挤、设施不足、环境恶化等大城市病会相继出现。从国内外发展经验看,在推进新型城镇化、发挥中心城市和城市群综合带动作用上,都市圈扮演着不可或缺的角色。2020年政府工作报告中提出,“深入推进新型城镇化,发挥中心城市和城市群综合带动作用,培育产业、增加就业。”都市圈成为中国城市化下半场主逻辑,经济发展的新增长动能,同时也将促进人口和产业的合理化布局,引发产业和消费的区域格局重塑。

根据国际经验,都市圈的非核心城市承接中心城市产业转移,经济增长受核心城市带动效应明显。高质量都市圈可以带动周边城市协同化发展与经济增长,吸引更多人口流入,这些都是汽车市场发展的基础。未来都市圈格局的形成,也将引领汽车市场区域格局重塑。为了分析各都市圈的汽车消费潜力,我们从地区经济基础、汽车消费容量、消费渠道支撑能力以及相关政策四个维度,搭建了消费潜力评价体系,并用过专家打分法赋予各指标权重。

根据汽车消费潜力评价结果,长三角、粤港澳、成渝都市圈,因为经济基础较好、人口净流入、汽车消费能力强,最具汽车消费潜力;京津冀、西安、郑州、武汉等都市圈也具备较高汽车消费潜力。由于都市圈中的限购城市消费容量拓展空间有限,因此都市圈内非限购核心城市及非核心城市值得关注,这些城市消费增长动力更强。

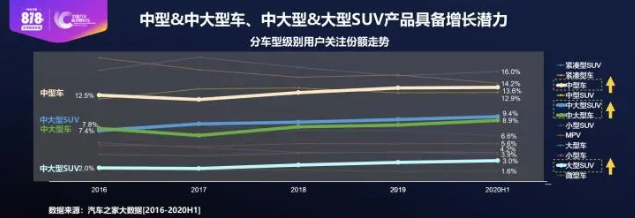

● 中型&中大型车、中大型&大型SUV产品具备增长潜力

分车型级别用户关注情况来看,当前关注份额最高的是紧凑型SUV,但相较2017年的峰值而言,已经出现了下降,同样对于关注份额第二的紧凑型车市场也是同样的境遇。与之对应的是,中型、中大型车,中大型、大型SUV四个细分市场正在崛起,关注份额不断提升,是值得关注的潜力市场。微、小型轿车及SUV的市场正在被不断的蚕食、分割。

随着用户经济水平的持续提升,高端车型价格的不断下探,以及可靠金融服务的更多推出,令更多向往美好生活的用户得以实现消费升级,对车型级别选择偏好也正在不断向上提升。

02品牌格局与动向解读

● 冲破固有竞争圈,中国品牌与其他品牌阵营竞争日益加剧

面对日益激烈的市场竞争,以及不断升级的消费需求,近年来,中国品牌始终致力于品牌力和产品力的提升,力求向上突破。尽管步履艰难,但总算不负众望。当前,部分头部中国品牌已经不再局限于中国阵营品牌间的竞争,而是与海外主流品牌间的市场“碰撞”日益加重。用户对头部中国品牌与海外品牌的车型对比次数越来越多。

据汽车之家大数据显示,虽然,当前用户针对中国品牌车型之间的对比仍占据绝对份额,但相较于2017年已经取得了长足的进步。其中,中国品牌与海外主流品牌间的对比份额上涨了2.4%,达到24.0%,与豪华品牌之间的对比份额上涨了2.8%,达到了4.5%。

● 杀入热搜榜,中国品牌与传统豪强同台竞技

用户对中国品牌的关注日益增加,对中国品牌的主动搜索也不断增多。2018年,汽车之家用户搜索品牌Top 10中全部都是海外主流或海外豪华品牌,中国品牌无力竞争。2019年,吉利汽车赫然上榜,并直达Top 7的位置。如今,长安品牌也成功上榜,吉利汽车更是提升至Top 6。中国品牌正在不断向上突围,有机会与传统豪强同台竞技。

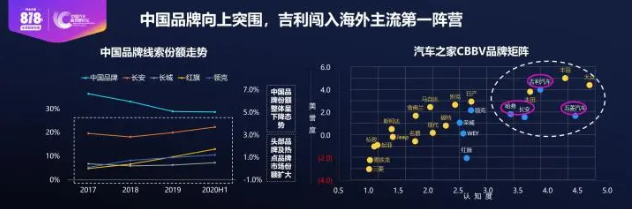

● 中国品牌向上突围,吉利闯入海外主流第一阵营

随着中国科技水平及制造工艺的提升,国产商品的品质越来越少大宗的认可。同时,国家的崛起与国力的强盛也激发了大众心中的民族正能量,对国产品牌的喜好度也大幅提升。当下国货也开始当道,汽车市场也初露端倪。

根据汽车之家大数据,中国品牌由于较多布局低价位产品,受消费升级及尾部品牌淘汰影响,中国品牌线索份额呈下降趋势。但龙头品牌与热点品牌市场份额逐渐扩大,竞争力不断增强,如吉利汽车、哈弗、长安、红旗、领克等品牌,其线索份额呈现逐年上涨的态势。此外,由汽车之家CBBV品牌矩阵图也可以看出,中国头部品牌已经向上发展,打入主流海外品牌第一阵营竞争圈。不过,整体在美誉度方面还亟待提升。

● 新国潮当道,热点中国品牌/车系市场热度可与外国豪华品牌抗衡

中国品牌也涌现出了一些备受市场关注的品牌和产品。如新能源市场中极为出圈的造车新势力。根据汽车之家大数据,当前已有量产车型并且单月销量表现较好的蔚来、小鹏、理想汽车等品牌,从市场热度来看,与新能源市场的“当红炸子鸡”已较为接近。中国造车新势力品牌凭借具备较高科技配置、较好服务体验的产品,已在一批用户心目中种了草,并且获得了一定的认可。未来,品牌要实现长远发展,还需在产品力、服务体验与品牌打造方面努力提升。

此外,近期获得市场广泛关注的产品红旗H9、比亚迪汉也是中国品牌突围的典范。红旗H9关注度与BBA车型比肩,比亚迪汉关注度赶超Model 3,这些都印证了中国品牌的发展潜力。随着消费升级,用户对低端产品的需求逐渐萎缩,中国品牌亟需向上突围,布局中高端产品,与主流外国品牌开展正面竞争。在未来的品牌升级中,中国品牌需要打破传统,突出创新,推出更加符合年轻族群用车需求与审美的产品,来获得竞争优势,赢得市场认可。

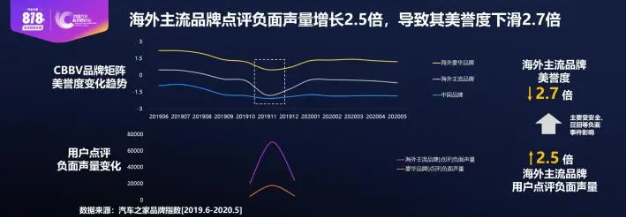

● 海外主流品牌点评负面声量增长2.5倍,导致其美誉度下滑2.7倍

分阵营看,海外主流品牌在2019年11月呈现出较大下滑,环比下滑2.7倍,与当月发布的较差的碰撞测试结果、车辆召回负面信息较多有关,这些与产品质量和安全有关的负面信息对于品牌美誉度的影响较大。

2019年11月,海外主流品牌和豪华品牌点评的负面声量均出现明显增长,其中海外主流品牌的点评负面声量环比上涨了2.5倍。良好的口碑建立难,保持更难,企业应爱惜自己的羽毛。中国品牌虽然最低但相对较为平稳。未来还需坚持进行建设,以产品实力提升形象,才能赢得更多用户的青睐。

03用户特征及需求分析

● 抓住年轻用户便是抓住市场商机,35岁是分水岭

新生代年轻消费力已经崛起,汽车用户年龄消费结构正在不断年轻化。作为消费主力的35岁以下年轻用户线索份额,已经由2017年的63.1%,上升至当前的66.9%。41岁-48岁的用户线索份额相对下降最为明显,由2017年的14.6%,下降至2020年H1的13.5%。因此,想抓住未来的汽车市场商机,需不断致力于年轻化市场拓展和建设。

据汽车之家大数据,在汽车信息获取渠道方面,年轻群体更偏好更加多元化,尤其对社交平台和自媒体的偏好更明显。80后、90后更偏好垂直资讯与综合资讯平台;在购车偏好方面,年轻人正在逐渐养成线上订车的购车习惯;在金融政策方面,年轻用户更多关注首付比例和最长贷款期限;在维保服务方面,年轻用户更青睐专业维修连锁店。

● 95后人群消费偏好趋势

作为新兴职场人,95后的购车需求正在不断增长。他们是互联网的原住民,活跃的网络表现令他们在选车用车方面呈现独树一帜的特色,个性更加鲜明。据汽车之家大数据,95后年轻用户的消费偏好呈现出四类趋势特征,分别为“国潮”、“豪迈”、“自主”和“夜活”。这些都与他们独特的个性、生活习惯等息息相关。

95后年轻用户相对更青睐中国品牌,在他们心中,选择中国品牌的比例仅次于德系和日系。他们不惧驾驶困难和经济压力,更偏爱大车,尤其是中型和中大型轿车和SUV。他们乐于且勤于钻研知识,思想独立不愿被选择,因此对于车系频道和车型库内容的关注尤为突出。越夜越快乐,年轻人拥有无限精力,比起白天,他们更愿意在夜晚上网浏览汽车相关信息。

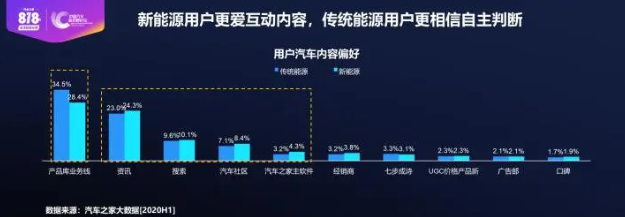

● 新能源用户更爱互动内容,传统能源用户更相信自主判断

不同汽车能源意向用户,对信息获取渠道有着不同的偏好。由于车型种类较多,用户对配置水平的对比、专业知识的获取需求更为突出,传统能源汽车用户更偏好产品库业务线内容,对车型的选择更偏重自主判断。而新能源用户则更关心互动内容,更关心新产品的市场反馈,特别是安全和续航等方面的。因此,在资讯类、汽车社区、汽车之家主软件等内容更为偏好。

● 不同品牌类型的预购人群发展趋势不同

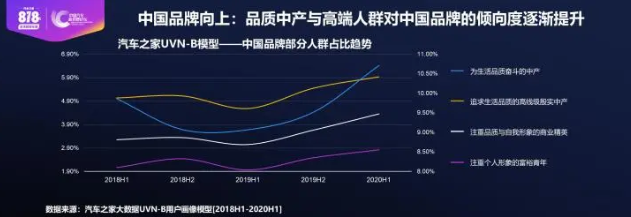

据汽车之家大数据,自2019年H1开始,中国品牌各类人群的品牌倾向度均呈现出明显上涨。其中,为生活品质奋斗的中产人群自2019H2开始迅速上扬,上涨势头高昂。

由于近年来海外主流品牌的不断下沉,因此,追求性价比的中低城市上班族,对海外主流品牌的倾向度越来越高,在2019H1时实现了一个跨步的提升。

豪华品牌用户正在不断向年轻化发展,注重品质和自我形象的商业精英对豪华品牌的倾向度,在2018H2之后实现了飞跃式增长。高端精英基本盘扩大,对青年用户的吸引力越来越高。

●核心洞察

从《2020中国汽车消费指南》报告中,我们可以得出诸多重要的信息和判断:整体市场而言,中国乘用车市场仍具备较大增长空间,新能源消费潜力大;用户层面,年轻化用户已成为消费主力,独特的个性和生活方式令他们对汽车消费也有着不同的见解;品牌层面,新国潮当道,优势中国品牌已开始向上突围,可与外国品牌实现抗衡;产品层面,随着消费不断升级,中型、中大型车,以及中大型、大型SUV将成为新的增长潜力市场。

2020年,中国汽车市场开启了新的十年征程。告别了快速增长的增量时代,迈入缓慢增长的存量时代。随着汽车消费的不断升级,汽车产业已经开启了行业洗牌,而突如其来的疫情更是加剧了洗牌的进程。新时代下,消费水平不断提高、品牌认知度逐步加深、消费理念日渐革新。汽车品牌若想在这场大浪淘沙中留存下来,甚至脱颖而出,需要紧跟时代脉搏,不断挖掘和满足消费者越来越个性化、智能化、网联化的购车和用车需求。同时,加强品牌建设、产品设计、性能和品质等全方位升级,以及创新服务更多、更快的落地,才能以硬核实力应对纷至沓来的新机遇,新挑战。